Mục lục bài viết

Giao thức tổng hợp lợi nhuận là gì?

Giao thức tổng hợp lợi nhuận được sinh ra để phục vụ nhu cầu tự động hóa các chiến lược đầu tư của người dùng, giúp họ không gặp rắc rối trong việc theo dõi thị trường để tìm ra những trang trại có năng suất tốt nhất. Hãy cùng xem xét một số giao thức tổng hợp lợi nhuận phi tập trung.

Crypto đã khai sinh ra hoạt động canh tác năng suất, nơi người dùng có thể kiếm được lợi nhuận chỉ bằng cách phân bổ vốn trong các giao thức DeFi. Từ đó, nhiều người đã trở thành những nông dân năng suất, tìm kiếm những trang trại mang lại sản lượng hấp dẫn nhất.

Một số lượng lớn các trang trại năng suất mới được phát hành mỗi ngày, vì vậy không có cá nhân nào có thể nắm bắt được mọi cơ hội. Tuy có lợi nhuận cao ngất trời, nhưng chi phí cơ hội của việc bỏ lỡ các trang trại năng suất mới ngày càng cao.

Các giao thức tổng hợp lợi nhuận (Yield Aggregators Protocols)

Yearn Finance

Giao thức tổng hợp lợi nhuận Yearn Finance bắt đầu như một dự án tâm huyết của Andre Cronje nhằm tự động hóa việc chuyển đổi vốn giữa các nền tảng cho vay để tìm kiếm lợi suất tốt nhất do các nền tảng cho vay DeFi cung cấp. Điều này là cần thiết vì hầu hết các nền tảng cho vay DeFi cung cấp lãi suất thả nổi thay vì cố định. Tiền được chuyển tự động giữa dYdX, Aave và Compound khi lãi suất thay đổi giữa các giao thức này.

Dịch vụ này bao gồm các stablecoin USD chính như DAI, USDT, USDC và TUSD. Ví dụ: nếu người dùng gửi DAI vào Yearn Finance, đổi lại người dùng sẽ nhận được mã thông báo yDAI, mã thông báo DAI mang lại lợi nhuận.

Yearn Finance đã hợp tác với Curve Finance để phát hành một nhóm token USD mang lại lợi nhuận có tên là yUSD. Curve Finance là một sàn giao dịch phi tập trung tập trung vào việc giao dịch giữa các tài sản có giá trị gần giống nhau, chẳng hạn như stablecoin USD. yUSD là một nhóm thanh khoản bao gồm bốn y-token: yDAI, yUSDT, yUSDC và yTUSD.

Nắm giữ yUSD cho phép người dùng có năm nguồn lợi nhuận:

- Lãi suất cho vay của DAI

- Lãi suất cho vay của USDT

- Lãi suất cho vay của USDC

- Lãi suất cho vay của TUSD

Phí hoán đổi kiếm được bằng cách cung cấp thanh khoản cho Curve Finance

Do đó, yUSD được quảng bá là một stablecoin USD tiền điện tử vượt trội hơn hẳn việc chỉ nắm giữ các stablecoin cơ bản.

Yearn Finance đã ra mắt tính năng vault sau khi ra mắt mã thông báo gây ra cơn sốt về canh tác năng suất tự động và được coi là người khởi xướng danh mục giao thức tổng hợp lợi nhuận canh tác. Vault sẽ giúp người dùng nhận phần thưởng khai thác thanh khoản và bán mã thông báo gốc của giao thức cho các tài sản cơ bản.

Vault mang lại lợi ích cho người dùng bằng cách xã hội hóa chi phí gas, tự động hóa quá trình tạo ra lợi nhuận và tái cân bằng cũng như tự động dịch chuyển vốn khi có cơ hội. Người dùng cũng không cần phải có kiến thức thành thạo về các giao thức cơ bản có liên quan. Do đó, các vault là đại diện chiến lược đầu tư thụ động cho người dùng. Nó giống như một quỹ phòng hộ tiền điện tử, với mục tiêu là tăng số lượng tài sản mà người dùng gửi vào.

Bên cạnh canh tác năng suất đơn giản, Yearn Finance cũng tích hợp nhiều chiến lược mới lạ khác nhau để giúp tăng lợi nhuận của các vault. Ví dụ: Nó có thể sử dụng bất kỳ tài sản nào làm tài sản thế chấp để vay các stablecoin, và tái chế các stablecoin thành một kho tiền ổn định. Mọi khoản thu nhập sau đó đều được sử dụng để mua lại tài sản.

Giao thức tổng hợp lợi nhuận Yearn phiên bản 2 được ra mắt vào ngày 18 tháng 1 năm 2021. Vault phiên bản 2 có thể sử dụng nhiều chiến lược cho mỗi vault (tối đa 20 đồng thời chiến lược), không giống như các vault phiên bản 1 chỉ sử dụng một chiến lược cho mỗi vault.

Chiến lược của giao thức tổng hợp lợi nhuận Yearn Finance

Là một giao thức tổng hợp lợi nhuận, Yearn Finance đã tận dụng tính năng tổng hợp của Ethereum ở mức tối đa có thể. Hãy xem xét chương trình khai thác thanh khoản của Curve Finance đóng vai trò như thế nào trong chiến lược vaults của Yearn Finance.

Curve Finance là một sàn giao dịch phi tập trung nhằm vào các cặp stablecoin. Nó sử dụng một hệ thống quản trị khá phức tạp. veCRV được sử dụng để đo lường quyền biểu quyết quản trị mà người dùng có thể nhận được bằng cách khóa mã thông báo CRV của họ vào giao thức.

- 1 CRV bị khóa trong 4 năm = 1 veCRV

- 1 CRV bị khóa trong 3 năm = 0,75 veCRV

- 1 CRV bị khóa trong 2 năm = 0,50 veCRV

- 1 CRV bị khóa trong 1 năm = 0,25 veCRV

veCRV có thể được sử dụng để bỏ phiếu cho các cặp mới và quyết định số lượng phần thưởng canh tác năng suất CRV sẽ được trao cho mỗi cặp. Quan trọng hơn, veCRV được sử dụng để tăng phần thưởng năng suất canh tác có sẵn cho các nhà cung cấp thanh khoản.

Thông số trên cho thấy yUSD là một nhóm các stablecoin mang lại lợi nhuận. Người dùng có thể gửi yUSD vào Yearn Finance để nhận yCRV, nơi phần thưởng CRV sẽ được thu hoạch và bán để nhận thêm yUSD.

Tỷ lệ phần trăm lợi nhuận cơ bản hàng năm (APY cơ bản) liên quan đến phí hoán đổi kiếm được khi trở thành nhà cung cấp thanh khoản của nhóm Curve. Phần thưởng APY đề cập đến phần thưởng của chương trình khai thác thanh khoản dưới dạng mã thông báo CRV. Với việc sử dụng veCRV, phần thưởng cơ bản 8,68% có thể được nhân lên thành 21,69%, hoặc 2,5 lần so với cơ bản. Tổng cộng, lợi nhuận dự kiến là khoảng 31,59% đến 44,60%.

Bằng cách gửi các stablecoin USD vào Yearn Finance, người dùng sẽ được hưởng lợi từ phần thưởng canh tác năng suất được tăng tối đa 2,5 lần thay vì phải khóa CRV.

Đối tác tài chính của Yearn (Yearn Finance Partnerships)

Từ ngày 24 tháng 11 năm 2020 đến ngày 3 tháng 12 năm 2020, Yearn Finance đã công bố một loạt các đối tác của một số giao thức (được gọi là Mergers and Acquisitions), về cơ bản tạo thành một liên minh xoay quanh YFI.

SushiSwap tham gia với tư cách là chi nhánh của trình tạo lập thị trường tự động (AMM).

Cover đã tham gia với tư cách là nhánh bảo hiểm.

CREAM tham gia với tư cách là chi nhánh cho vay.

Akropolis tham gia với tư cách là nhà cung cấp dịch vụ cho các vaults và các sản phẩm cho vay sắp ra mắt.

Pickle tham gia với tư cách là một trong những nhà chiến lược.

Yearn Finance đã chấm dứt hợp tác với Cover Protocol vào ngày 5 tháng 3 năm 2021.

Phiên bản 2 của giao thức tổng hợp lợi nhuận Yearn Finance cũng khuyến khích sự đóng góp từ cộng đồng bằng cách chia sẻ phần trăm lợi nhuận cho các nhà chiến lược của cộng đồng. Yearn Finance cũng đã thiết lập một chương trình liên kết với các giao thức khác và sẵn sàng hình thành các mối liên hệ hợp đồng, theo đó các giao thức sẽ nhận được tới 50% doanh thu được tạo ra. Nói cách khác, Yearn Finance đã trở thành một hệ sinh thái lớn cung cấp một loạt các sản phẩm và dịch vụ canh tác năng suất.

Kênh thông tin : https://yearn.finance/

Giao thức tổng hợp lợi nhuận Alpha Finance

Giao thức tổng hợp lợi nhuận Alpha Finance đã giới thiệu canh tác năng suất bằng đòn bẩy thông qua sản phẩm đầu tiên là Alpha Homora, cho phép người dùng sử dụng vốn vay để tăng khả năng tham gia vào các hoạt động canh tác năng suất của họ. Về cơ bản, nó hoạt động như một giao thức tổng hợp lợi nhuận và cho vay.

Trong phiên bản Alpha Homora 2, người dùng có thể cho vay (để kiếm lãi suất) và vay nhiều tài sản (tận dụng vị thế canh tác năng suất), bao gồm ETH, DAI, USDT và USDC, YFI, SNX, sUSD, DPI, UNI, SUSHI , LINK và WBTC.

Ví dụ

Ví dụ về SUSHI / ETH, thay vì canh tác lợi nhuận chỉ với số vốn 1.000 đô la, với Alpha Homora, giờ đây người dùng có thể chọn tận dụng gấp hai lần số vốn của họ bằng cách vay ETH trị giá 1.000 đô la.

Bằng cách vay 1.000 đô la, bây giờ người dùng sẽ tham gia vào việc canh tác năng suất bằng cách cung cấp ETH trị giá 1.000 đô la và SUSHI trị giá 1.000 đô la, tổng trị giá 2.000 đô la. Chiến lược này sẽ chỉ mang lại lợi nhuận khi phí hoán đổi và phần thưởng canh tác lớn hơn chi phí vay trên Alpha Homora.

Ngoài ra, hãy lưu ý rằng vì cả ETH và SUSHI đều có sẵn dưới dạng tài sản có thể vay, người dùng có thể tận dụng lợi nhuận trang trại dựa trên đòn bẩy bằng cách vay cả ETH và SUSHI để giảm thiểu phí hoán đổi.

Chi phí vay trên Alpha Homora được tính theo tỷ lệ thay đổi, ảnh hưởng bởi cung và cầu. Nếu chi phí đi vay đột ngột tăng đột biến do lượng vay tăng, thì vị thế đòn bẩy có thể bị lỗ. Một rủi ro khác là khi tài sản vay tăng giá so với vị trí canh tác năng suất. Sử dụng ví dụ trên, nếu ETH tăng giá nhanh chóng trong khi SUSHI giảm giá, vị trí đòn bẩy có thể bị thanh lý.

Bên cạnh việc kiếm được lợi nhuận cao hơn, việc có một vị trí đòn bẩy trong các trang trại canh tác năng suất cũng sẽ khiến người dùng bị tổn thất vĩnh viễn cao hơn. Lợi nhuận thu được bị ảnh hưởng nhiều bởi sự lựa chọn tài sản cho trang trại. Ví dụ: vay ETH so với stablecoin USD sẽ có hồ sơ hoàn trả hoàn toàn khác.

Alpha Homora V2 cũng hỗ trợ mã thông báo nhà cung cấp thanh khoản (LP) làm tài sản thế chấp. Ví dụ: người dùng có thanh khoản cung cấp vị trí cho nhóm ETH / SUSHI trên Sushiswap sẽ có thể gửi mã thông báo ETH / SUSHI LP làm tài sản thế chấp trên Alpha Homora V2 và vay thêm mã thông báo ETH và SUSHI để tận dụng trang trại năng suất.

Website : https://alphafinance.io/

Badger Finance

Badger DAO nhằm mục đích tạo ra một hệ sinh thái các sản phẩm DeFi với mục tiêu cuối cùng là đưa Bitcoin vào Ethereum. Đây là dự án DeFi đầu tiên tập trung vào Bitcoin làm tài sản dự trữ chính thay vì sử dụng Ethereum.

Sett là một giao thức tổng hợp lợi nhuận tập trung vào BTC đã được mã hóa. Thiết lập có thể được phân loại thành ba loại chính.

Vaults BTC được mã hóa (Tokenized BTC Vaults)

Lấy cảm hứng từ vaults của Yearn Finance, các sản phẩm ban đầu bao gồm các vaults Bitcoin sử dụng các mã thông báo CRV chẳng hạn như SBTCCURVE, RENBTCCURVE và

TBTC / SBTCCURVE Metapool.

Họ cũng cộng tác với giao thức Harvest để canh tác mã thông báo CRV và FARM với RENBTCCURVE được gửi vào Harvest.

LP Vaults

Để thu hút nhiều người dùng hơn, có một Sett cho WBTC / WETH được canh tác và nhận SUSHI làm phần thưởng Ngoài ra, có bốn Sett được tạo để khởi động thanh khoản cho BADGER và DIGG.

- WBTC / BADGER UNI LP

- WBTC / DIGG UNI LP

- WBTC / BADGER SUSHI LP

- WBTC / DIGG SUSHI LP

Protocol Vaults

Người dùng có thể chọn giao thức này để tránh mất mát vĩnh viễn và rủi ro BTC được mã hóa chỉ bằng cách đặt mã thông báo BADGER và DIGG gốc vào các vaults bBADGER và bDIGG để kiếm phí giao thức và thu được phần thưởng canh tác.

Website chính thức : https://badger.com/

Harvest Finance

Bắt đầu như một đợt fork của Yearn Finance, Harvest Finance kể từ đó đã áp dụng chiến lược fastmover. Nó đã phát hành các chiến lược mới nhanh hơn các giao thức tổng hợp lợi nhuận khác, ngay cả những giao thức được coi là rủi ro cao.

Tính đến tháng 4 năm 2021, Harvest Finance hỗ trợ 63 trang trại đáng kinh ngạc khác nhau trên Ethereum, với các danh mục bao gồm stablecoin, SushiSwap, ETH 2.0, BTC, NFT, 1inch, stablecoin thuật toán và mAssets của Mirror Protocol.

Gần đây Harvest Finance cũng đã mở rộng trên Binance Smart Chain, cung cấp các trang trại trên Ellipsis, Venus, Popsicle Finance, PancakeSwap, Goose Finance và bDollar.

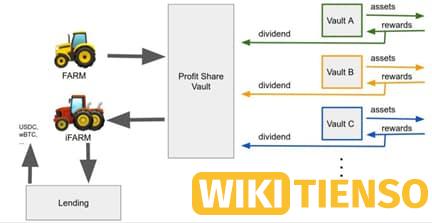

Nhóm Harvest Finance đã phát hành mã thông báo FARM (iFARM) có lãi suất, nơi người dùng có thể đặt cược FARM của họ để kiếm phí giao thức.

So sánh các giao thức tổng hợp lợi nhuận

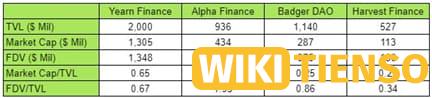

Phí được tính là một trong những yếu tố quan trọng cần xem xét khi quyết định sử dụng giao thức tổng hợp lợi nhuận nào. Yearn Finance tuân theo mô hình quỹ đầu tư tiêu chuẩn, nó tính phí quản lý 2% và phí thực hiện 20%. Badger DAO và Harvest Finance chỉ tính phí thực hiện lần lượt là 20% và 30%. Alpha Finance’s của Alpha Homora v1 trên Ethereum và BSC thu 10% lãi suất được tính dựa trên số tiền đã vay để sử dụng đòn bẩy và thu 20% trên Alpha Homora V2.

Cơ cấu phí cho thấy rằng người dùng có thể phải trả phí cao khi đầu tư vào Yearn Finance, 2% số tiền đầu tư sẽ bị lấy đi hàng năm bất kể các chiến lược được triển khai có thu được lợi nhuận hay không.

Tính phí hiệu suất có thể được coi là công bằng hơn vì nó có lợi nhuận thấp hơn cho người dùng. Yearn Finance có thể tính phí nâng cao do vị trí trong ngành của nó với nhiều vaults được tích hợp các giao thức khác như Alchemix, Powerpool và Inverse Finance.

Yearn Finance vẫn duy trì vị trí dẫn đầu về tổng giá trị đã khóa (TVL), trong khi Harvest Finance dường như được định giá thấp nhất trong số các giao thức tổng hợp lợi nhuận. Trong khi đó, Alpha Finance được định giá cao nhất, dựa trên tỷ lệ giữa Fully Diluted Valuation so với Total Value Locked (FDV / TVL).

Rủi ro liên quan

Các giao thức tổng hợp lợi nhuận có nguy cơ bị tấn công do việc tìm kiếm lợi suất cao từ các giao thức đều mang rủi ro. Trong số bốn giao thức, chỉ có Badger DAO là chưa bị tấn công (tính đến tháng 4 năm 2021).

Việc tích hợp các giao thức bảo hiểm vẫn còn mờ nhạt, đây có thể là điểm tắc nghẽn lớn nhất để phát triển hơn nữa tổng giá trị đã bị khóa của ngành. Với sự ra mắt của nhiều giao thức bảo hiểm hơn, hy vọng có thể thấy sự ra mắt của các sản phẩm giao thức tổng hợp lợi nhuận được bảo hiểm trong tương lai.

Các giao thức tổng hợp lợi nhuận đáng chú ý

Pancake Bunny

Pancake Bunny là giao thức tổng hợp lợi nhuận lớn nhất trong hệ sinh thái Binance Smart Chain. Nó chỉ cung cấp các trang trại dựa trên PancakeSwap. Phí gas thấp trên Binance Smart Chain cho phép chiến lược đặt cược lại được xảy ra thường xuyên hơn tạo lợi nhuận kép và dẫn đến APY cao hơn. Các trang trại được cung cấp luôn cung cấp năng suất cao hơn 100%.

AutoFarm

AutoFarm là một giao thức tổng hợp năng suất chuỗi chéo, hỗ trợ Binance Smart Chain và Huobi ECO Chain. Giống như Pancake Bunny, AutoFarm cung cấp tần suất kép lãi suất cao và do đó có APY cao hơn cho các trang trại của nó. Đây là giao thức tổng hợp lợi nhuận lớn thứ hai trong hệ sinh thái Binance Smart Chain.

Tổng kết

Các giao thức tổng hợp lợi nhuận có vai trò tương tự như các quỹ được quản lý linh hoạt hoặc quỹ đầu tư. Công việc của chúng là tìm kiếm các cơ hội đầu tư tốt nhất và kiếm được lãi suất từ các khoản phí.

Trong DeFi, các chương trình khai thác thanh khoản đã được tạo dựng một cách chuyên biệt để kiếm lợi nhuận. Với khả năng tổng hợp DeFi đang được sử dụng theo những cách ngày càng sáng tạo, dự đoán các chiến lược được sử dụng bởi các bộ giao thức tổng hợp lợi nhuận sẽ trở nên phức tạp hơn.

Hầu hết các chương trình canh tác năng suất chỉ tồn tại trong khoảng ba đến bốn tháng và có thể được thay đổi bất cứ lúc nào bằng cách quản lý. Công cụ tổng hợp năng suất giúp người dùng tìm thấy các trang trại có năng suất cao, nhưng các trang trại mới thường có nguy cơ bị tấn công cao hơn. Việc cân bằng giữa tìm kiếm sản lượng cao với rủi ro sẽ là một thách thức.

Cũng có lo ngại rằng năng suất cao do các công ty tổng hợp năng suất đưa ra có thể không bền vững. Tính đến tháng 4 năm 2021, lãi suất cao được hỗ trợ một phần bởi môi trường thị trường đầu tư. Ví dụ: giá mã thông báo CRV cao sẽ chuyển thành phần thưởng canh tác năng suất cao. Không ai biết chắc lãi suất có thể hoạt động như thế nào khi thị trường giá giảm xuống, nhưng nó có khả năng cao rơi xuống 0.

Giao thức tổng hợp lợi nhuận là gì?

Giao thức tổng hợp lợi nhuận được sinh ra để phục vụ nhu cầu tự động hóa các chiến lược đầu tư của người dùng, giúp họ không gặp rắc rối trong việc theo dõi thị trường để tìm ra những trang trại có năng suất tốt nhất. Hãy cùng xem xét một số giao thức tổng hợp lợi nhuận phi tập trung.

Có các giao thức tổng hợp năng suất nổi bật nào?

Hiện tại trên thị trường tiền điện tử có một số giao thức nổi bật sau: Yearn Finance, Alpha Finance, Badger Finance và Harvest Finance.

Rủi ro liên quan đến công cụ tổng hợp năng suất là gì?

Các nhà tổng hợp lợi nhuận có nguy cơ bị tấn công do việc tìm kiếm lợi suất cao từ các giao thức đều mang rủi ro. Trong số bốn giao thức, chỉ có Badger DAO là chưa bị tấn công (tính đến tháng 4 năm 2021). Việc tích hợp các giao thức bảo hiểm vẫn còn mờ nhạt, đây có thể là điểm tắc nghẽn lớn nhất để phát triển hơn nữa tổng giá trị đã bị khóa của ngành. Với sự ra mắt của nhiều giao thức bảo hiểm hơn, hy vọng có thể thấy sự ra mắt của các sản phẩm tổng hợp lợi nhuận được bảo hiểm trong tương lai.

Comments (No)