Mục lục bài viết

AMM (Automated Market Maker) là gì?

AMM hay còn gọi là trình tạo lập thị trường tự động là một hàm số toán học dùng để định giá tài sản theo một thuật toán dựa trên nhóm thanh khoản. Hiện tại, một số công thức AMM được sử dụng để phục vụ cho các chiến lược định giá tài sản khác nhau.

Không giống như các sàn giao dịch tập trung có đặt giá thầu và yêu cầu đặt hàng trên sổ đặt hàng, AMM không có bất kỳ sổ đặt hàng nào. Thay vào đó, nó dựa vào các nhóm thanh khoản. Nhóm thanh khoản về cơ bản là các khoản dự trữ chứa hai hoặc nhiều mã thông báo nằm trên hợp đồng thông minh của DEX được tạo sẵn để người dùng có thể giao dịch.

Với AMM, các nhà giao dịch có thể thực hiện các lệnh một cách liền mạch mà không cần nhà tạo lập thị trường cung cấp thanh khoản trên một sàn giao dịch tập trung như Coinbase hoặc Binance nữa. Thay vào đó, các lệnh được thực hiện tự động thông qua một hợp đồng thông minh sẽ tính toán giá giao dịch theo thuật toán, bao gồm bất kỳ sự trượt giá nào từ việc thực hiện giao dịch. Do đó, người dùng có thể xem các trao đổi trên sổ đặt hàng khi các AMM thực hiện giao dịch.

Các loại AMM hiện có trên thị trường

Một số công thức AMM phổ biến hơn như sau:

Công cụ AMM sản phẩm không đổi

𝑥 ∗ 𝑦 = 𝑘

Công thức AMM sản phẩm không đổi (Constant Product Market Maker) lần đầu tiên được phổ biến bởi Uniswap và Bancor và là AMM phổ biến nhất trên thị trường. Khi được vẽ biểu đồ, nó là một đường cong lồi trong đó x và y đại diện cho số lượng của hai mã thông báo trong nhóm thanh khoản và k đại diện cho sản phẩm. Công thức giúp tạo phạm vi giá cho hai mã thông báo tùy thuộc vào số lượng có sẵn của mỗi mã thông báo.

Để duy trì k là không đổi, khi cung x tăng thì cung y phải giảm và ngược lại. Do đó, giá kết quả vốn không ổn định vì quy mô giao dịch có thể ảnh hưởng đến giá liên quan đến quy mô nhóm. Tổn thất vĩnh viễn có thể xảy ra bởi trượt giá cao hơn do các giao dịch lớn gây ra.

Công cụ tạo thị trường tổng hợp không đổi

𝑥 + 𝑦 = 𝑘

Công thức tạo thị trường tổng hợp không đổi (Constant Sum Market Maker) tạo ra một đường thẳng khi được vẽ biểu đồ. Đây là một mô hình lý tưởng cho giao dịch có độ trượt bằng 0 nhưng không may là nó không cung cấp tính thanh khoản vô hạn. Mô hình này thiếu sót vì nó tạo ra chênh lệch giá khi giá niêm yết khác với giá thị trường của tài sản được giao dịch ở nơi khác.

Các nhà kinh doanh chênh lệch giá có thể rút toàn bộ lượng dự trữ trong các nhóm thanh khoản, không để lại thanh khoản cho các nhà giao dịch khác. Mô hình này không phù hợp với hầu hết các trường hợp sử dụng AMM.

Công cụ AMM trung bình không đổi

𝑣=∏ 𝑡 𝐵𝑡 𝑤𝑡

Công thức AMM trung bình không đổi (Constant Mean Market Maker), hay còn được gọi là Hàm Giá trị, đã được phổ biến trên Balancer. Nó cho phép các nhóm thanh khoản có nhiều hơn hai mã thông báo và tỷ lệ mã thông báo khác nhau ngoài phân phối tiêu chuẩn 50/50. Thay vì sản phẩm, giá trị trung bình hình học có trọng số không đổi. Điều này cho phép khả năng hiển thị thay đổi đối với các tài sản khác nhau trong nhóm và cho phép hoán đổi giữa bất kỳ tài sản nào của nhóm thanh khoản.

Công cụ hoán đổi ổn định

Công thức hoán đổi ổn định (Stableswap Invariant) là sự kết hợp giữa AMM sản phẩm không đổi và tạo thị trường tổng hợp không đổi. Nó đã được phổ biến bởi Curve Finance.

Giao dịch xảy ra trên trình tạo thị trường tổng hợp không đổi khi danh mục đầu tư tương đối cân bằng và chuyển sang trình AMM sản phẩm không đổi khi mất cân bằng. Điều này cho phép giảm trượt giá và mất mát vĩnh viễn nhưng chỉ áp dụng cho các tài sản có giá trị tương tự vì giá của phạm vi giao dịch mong muốn luôn gần bằng 1. Ví dụ: điều này sẽ hữu ích cho giao dịch giữa các stablecoin (DAI và USDC) và tài sản được bọc (wBTC và sBTC).

Biểu đồ này hiển thị đường cong trình AMM sản phẩm không đổi (đường màu tím) và trình tạo thị trường tổng hợp không đổi (đường màu đỏ) với đường cong hỗn hợp Stableswap Invariant được Curve Finance sử dụng (đường màu xanh lam) ở giữa. Có thể thấy rằng đường cong Stableswap Invariant tạo ra tính thanh khoản sâu hơn gần đường cong trình tạo thị trường tổng hợp không đổi. Kết quả là một đường trả về tỷ giá hối đoái tuyến tính cho hầu hết các giao dịch và giá theo cấp số nhân cho các giao dịch lớn hơn.

Giá được xác định như thế nào trên AMM?

Hãy xem một ví dụ đơn giản về trình AMM sản phẩm không đổi và xem cách giá tài sản được xác định theo thuật toán. Nó hoạt động bằng cách duy trì một công thức sản phẩm không đổi dựa trên lượng thanh khoản có sẵn cho mỗi tài sản trong nhóm.

Điều quan trọng cần lưu ý là giá thị trường trên AMM chỉ thay đổi khi tỷ lệ dự trữ trong nhóm thay đổi. Do đó, giá tài sản trên AMM có thể khác với các sàn giao dịch khác.

Dựa trên công thức của trình AMM sản phẩm không đổi

x * y = k

Trong đó:

x = mã thông báo dự trữ,

y = mã thông báo dự trữ y,

k = tổng thanh khoản không đổi xác định giá của các mã thông báo trong nhóm thanh khoản

Ví dụ:

Có 61.404.818 DAI và 26.832 ETH trong nhóm thanh khoản DAI / ETH của Uniswap tính đến ngày 21 tháng 4 năm 2021. Tỷ lệ dự trữ nói lên rằng giá ETH tại thời điểm này là 61.404.818 DAI / 26.832 ETH = 2.289 DAI.

Giả sử 1 ETH hiện có giá trị là 2.289 DAI trên Uniswap. Nhưng khi giá ETH giảm xuống còn 2.100 DAI ở những nơi khác, chẳng hạn như trên Balancer, thì cơ hội kinh doanh chênh lệch giá sẽ tự xuất hiện. Những nhà kinh doanh chuyên nghiệp sẽ tận dụng sự chênh lệch giá bằng cách mua ETH giá rẻ trên Balancer và bán nó trên Uniswap để kiếm lợi nhuận nhanh chóng (bỏ qua phí giao dịch). Các nhà kinh doanh chênh lệch giá sẽ lặp lại điều này cho đến khi giá đạt đến trạng thái cân bằng giữa hai sàn giao dịch.

Top 5 DEX dựa trên AMM đầu tiên

Uniswap DEX dựa trên AMM đầu tiên phổ biến đầu tiên.

Uniswap là một giao thức trao đổi phi tập trung trên Ethereum cho phép hoán đổi mã thông báo trực tiếp mà không yêu cầu quyền quản lý tiền của người dùng. Để sử dụng Uniswap, người dùng chỉ cần gửi mã thông báo từ ví của họ đến hợp đồng thông minh của Uniswap và đổi lại họ sẽ nhận được mã thông báo mong muốn trong ví.

Uniswap được ra mắt vào tháng 11 năm 2018 với phiên bản đầu tiên. Đây là một trong những DEX dựa trên AMM đầu tiên phổ biến công thức tạo lập sản phẩm thị trường không đổi (Constant Product Market Makers):

𝑥 ∗ 𝑦 = 𝑘

Vào tháng 5 năm 2020, Uniswap đã nâng cấp hợp đồng thông minh của mình lên Uniswap phiên bản 2 với các tính năng bổ sung. Phiên bản mới đã mở rộng các cặp giao dịch để hỗ trợ bất kỳ mã thông báo ERC-20 nào.

Vào ngày 5 tháng 5 năm 2021, Uniswap đã phát hành phiên bản mới nhất. Phiên bản này nổi bật với hai tính năng mới chính:

Thanh khoản tập trung

Với Uniswap phiên bản 3, nhà cung cấp thanh khoản (LP) có thể kiểm soát phạm vi giá mà họ muốn cung cấp thanh khoản. Ví dụ: một LP cho nhóm thanh khoản ETH / DAI có thể chọn phân bổ 30% vốn của mình cho khoảng giá 2.000 đô la – 3.000 đô la và 70% còn lại cho phạm vi giá 1.500 đô la – 1.700 đô la.

Tính năng quản lý thanh khoản tích cực mới trên Uniswap phiên bản 3 hiện mang lại hiệu quả sử dụng vốn cao hơn cho LP. Một sản phẩm phụ của việc này là các LP sẽ nhận được Mã thông báo không đổi (NFT) có thể thay thế đại diện cho vị trí LP của họ thay vì mã thông báo ERC-20.

Nhiều mức phí Pool

Uniswap phiên bản 3 cung cấp phí chung ba bậc mà Nhà cung cấp thanh khoản có thể chọn cho phù hợp:

- 0,05%

- 0,30%

- 1,00%

Ví dụ: cặp giao dịch USDC / DAI có mức biến động giá thấp và có thể đảm bảo mức phí gộp 0,05%. Cặp giao dịch ETH / DAI có mức biến động giá cao hơn và sẽ đảm bảo phí chung là 0,30%. Trong khi đó, phí chung 1,00% có thể thích hợp hơn cho các cặp giao dịch phức tạp hơn.

Xem thêm : Uniswap là gì?

DEX SushiSwap mô hình AMM là Constant Product Market Maker

SushiSwap được ra mắt vào ngày 28 tháng 8 năm 2020 bởi một nhà phát triển có biệt danh là Chef Nomi. Nó là một nhánh của mã nguồn phiên bản 2 của Uniswap và sử dụng cùng một mô hình AMM là Constant Product Market Maker. SushiSwap đã giới thiệu mã thông báo SUSHI vào thời điểm Uniswap chưa có mã thông báo UNI. Phần thưởng canh tác lợi nhuận hấp dẫn do SushiSwap cung cấp đã thu hút sự chú ý của nhiều người trong cộng đồng tiền điện tử.

Vào ngày 9 tháng 9 năm 2020, SushiSwap đã phát động một cuộc tấn công vào tính thanh khoản của Uniswap. Theo đó bất kỳ ai đặt mã thông báo Uniswap LP của họ trên SushiSwap sẽ có thanh khoản cơ bản của họ trên Uniswap được chuyển sang SushiSwap. Cuộc tấn công này đã rút cạn hơn một nửa thanh khoản của Uniswap và khiến Tổng giá trị bị khóa (TVL) của nó giảm từ 1,55 tỷ đô la xuống 470 triệu đô la. Đồng thời, TVL của SushiSwap đã tăng lên 1,13 tỷ USD chỉ sau một đêm.

Bất chấp cuộc tấn công này, Uniswap vẫn kiên cường và phục hồi vị trí dẫn đầu TVL rất nhanh chóng. Tính đến tháng 4 năm 2021, SushiSwap hiện có TVL 4,5 tỷ USD, bằng một nửa so với 10,3 tỷ USD TVL của Uniswap.

SushiSwap đã phát triển đáng kể và hiện là DEX lớn thứ hai sau Uniswap. Tính đến tháng 3 năm 2021, khối lượng giao dịch của Uniswap cao gấp 4 lần so với SushiSwap, thể hiện sự dẫn đầu đáng kể của Uniswap trên thị trường DEX. Trong hai tháng đầu năm 2021, SushiSwap hoạt động mạnh mẽ và chiếm 45% khối lượng giao dịch của Uniswap.

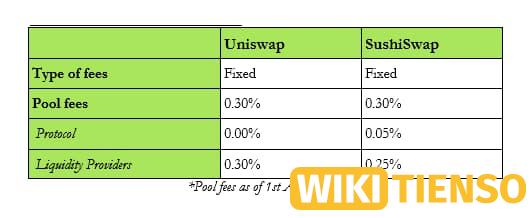

Kể từ khi ra mắt, SushiSwap đã tạo nên sự khác biệt bằng cách cung cấp một loạt sản phẩm toàn diện hơn. Nó cũng đã hợp tác với Yearn.Finance, một giao thức tổng hợp nâng cao năng suất và hiện nay SushiSwap là chi nhánh AMM của Yearn Finance. Sự khác biệt chính giữa hai loại này nằm ở phí chung, các cặp giao dịch có sẵn và các blockchain được hỗ trợ.

Từ bảng trên, chúng ta có thể thấy rằng cả Uniswap và SushiSwap đều có phí giao dịch là 0,3%. Tuy nhiên, trên SushiSwap, 0,05% phí giao dịch được chuyển đến giao thức, sau đó sẽ được phân phối cho những người nắm giữ mã thông báo SUSHI.

Uniswap hiện không phân phối phí cho chủ sở hữu mã thông báo UNI, mặc dù điều này có thể được kích hoạt bằng cách bỏ phiếu quản trị của UNI. Tính đến tháng 4 năm 2021, LP của Uniswap nhận được thị phần doanh thu cao hơn (0,30%) so với LP của SushiSwap (0,25%).

Chúng ta có thể thấy từ biểu đồ bên dưới rằng doanh thu từ giao thức của cả Uniswap và Sushiswap đã tăng đáng kể trong năm qua.

Uniswap cũng có hơn 2.000 cặp giao dịch được hỗ trợ, cao hơn khoảng 5 lần so với SushiSwap.

Uniswap hiện chỉ hỗ trợ giao dịch trên Ethereum với kế hoạch chuyển sang Layer 2 thông qua Optimism. Ngược lại, SushiSwap hoạt động trên chín blockchain khác nhau, đó là Ethereum, Binance Smart Chain, Polygon, Fantom, Huobi Ecosystem, xDAI, Harmony, Avalanche và OKExChain.

Balancer DEX dựa trên AMM của chính nó

Balancer tự định vị mình như một nhà quản lý danh mục đầu tư ngoài DEX dựa trên AMM của nó. Thay vì trả phí để đầu tư vào quỹ, chủ sở hữu nhóm Balancer thu phí từ các nhà giao dịch có quỹ thanh khoản chênh lệch. Điều này về cơ bản tạo ra một quỹ chỉ số được thanh toán khi quỹ được tái cân bằng, thêm một nguồn thu nhập khác cho các nhà cung cấp thanh khoản.

Không giống như Uniswap chỉ hỗ trợ hai tài sản, Balancer hỗ trợ các nhóm đa tài sản. Người tạo nhóm cũng được phép đặt mức phí tùy chỉnh từ 0,00001% đến 10%. Tính linh hoạt này mở ra nhiều khả năng hơn cho các nhóm mới hình thành.

Có ba loại quỹ thanh khoản:

Nhóm chung – Bất kỳ ai cũng có thể thêm thanh khoản, nhưng các thông số của nhóm được cố định vĩnh viễn. Đây là nhóm không đáng tin cậy nhất.

Nhóm riêng – Thông số linh hoạt. Chủ sở hữu là thực thể duy nhất có thể thay đổi các thông số và thêm tính thanh khoản. Điều này làm cho nhóm được trông coi và tập trung.

Nhóm thông minh – Bất kỳ ai cũng có thể thêm thanh khoản. Pool hỗ trợ các thông số cố định và động, có thể được thay đổi liên tục. Đây là hồ bơi linh hoạt nhất.

Phiên bản Balancer 2 hỗ trợ tối đa 16 tài sản khác nhau trong một nhóm và cho phép tạo các nhóm thông minh. Các nhóm thông minh đặc biệt hữu ích cho việc quản lý ngân quỹ, nơi các nhóm có thể hoạt động như một máy mua lại mã thông báo tự động. Ngoài ra, nó cũng cho phép các tài sản nhàn rỗi trong các nhóm được cho vay theo các giao thức cho vay, cải thiện lợi suất của các nhóm.

Balancer cũng đã giới thiệu một phương pháp cung cấp DEX ban đầu (IDO) sáng tạo có tên là Liquidity Bootstrapping Pools (LBPs). Chúng là những nhóm thông minh tồn tại trong thời gian ngắn với trọng số năng động theo thời gian. Giá mã thông báo được đặt ở mức giá cao và dự kiến sẽ giảm trong suốt đợt bán hàng. Người dùng có vốn lớn không được khuyến khích mua tất cả các mã thông báo ngay từ đầu, điều này cho phép gây quỹ theo cách dân chủ hơn.

DEX Curve Finance dựa trên AMM hoán đổi giá trị tài sản tương tự

Curve Finance là một DEX dựa trên AMM với trọng tâm chính là tạo điều kiện thuận lợi cho việc hoán đổi giữa các tài sản có giá trị tương tự. Điều này rất hữu ích trong hệ sinh thái DeFi vì có rất nhiều mã thông báo được bọc và tổng hợp nhằm mục đích bắt chước giá của tài sản cơ bản. Curve Finance hiện hỗ trợ stablecoin USD, stablecoin EUR, BTC được bọc hay tổng hợp cũng như tài sản ETH được bọc hay tổng hợp.

Ví dụ: một trong những nhóm thanh khoản lớn nhất là 3CRV, một nhóm stablecoin bao gồm DAI, USDT và USDC. Tỷ lệ của ba loại tiền ổn định trong nhóm dựa trên cung và cầu của thị trường. Gửi một đồng xu với tỷ lệ thấp hơn sẽ mang lại cho người dùng tỷ lệ phần trăm cao hơn trong tổng số. Khi tỷ lệ này nghiêng nhiều về một trong các đồng tiền, nó có thể là cơ hội tốt để kinh doanh chênh lệch giá.

Curve Finance cũng hỗ trợ các mã thông báo mang lại lợi nhuận trên Compound, Aave và Yearn Finance. Curve đã hợp tác với Yearn Finance để phát hành nhóm yUSD bao gồm mã thông báo mang lại lợi nhuận yDAI, yUSDT, yUSDC và yTUSD. Người dùng đã tham gia vào nhóm này sẽ có lợi nhuận từ các mã thông báo cơ bản, phí hoán đổi do nhóm Curve tạo ra và phần thưởng khai thác thanh khoản CRV do Curve Finance cung cấp. Các nhà cung cấp thanh khoản của nhóm này có thể kiếm được từ ba nguồn lợi nhuận.

Để thúc đẩy tính thanh khoản của nhiều mã thông báo hơn, Curve đã giới thiệu khái niệm về nhóm cơ sở và các metapools. Metapool là một nhóm mã thông báo duy nhất với một nhóm cơ sở khác cho phép người dùng giao dịch mã thông báo một cách liền mạch. Hiện tại, pool cơ bản có tính thanh khoản cao nhất là pool 3CRV.

Ví dụ: có một metapool với UST (một stablecoin USD được phát hành trên blockchain Terra) với nhóm cơ sở 3CRV. Người dùng có thể giao dịch UST và ba USD stablecoin trong nhóm 3CRV. Bằng cách tách nhóm cơ sở và metapool, Curve có thể tách các rủi ro hệ thống của UST khỏi nhóm thanh khoản của 3CRV.

Việc tạo ra các metapools mang lại các lợi ích cho Curve:

● Ngăn chặn sự phân tán của các nhóm hiện có.

● Cho phép Curve liệt kê các tài sản kém thanh khoản.

● Khối lượng và phí giao dịch cao hơn cho chủ sở hữu mã thông báo CRV.

Xem thêm : Curve Finance là gì?

Bancor DEX dựa trên AMM đầu tiên từ 2017

Ra mắt vào năm 2017, Bancor là một trong những DEX dựa trên AMM đầu tiên. Bancor sử dụng đường cong trình tạo thị trường sản phẩm đã được sửa đổi, tương tự như Uniswap. Cách tiếp cận của Bancor đối với mô hình này khác với công thức đường cong hai lớp tùy ý được Uniswap sử dụng.

Thay vì ghép nối mã thông báo cơ sở với bất kỳ mã thông báo ERC-20 mục tiêu nào như Uniswap, Bancor sử dụng mã thông báo gốc của nó, Mã thông báo mạng Bancor (BNT), làm đơn vị tiền tệ trung gian. Có các nhóm riêng biệt cho mỗi mã thông báo được giao dịch chống lại BNT.

Bancor phiên bản 2 giới thiệu một số đổi mới như đặt cược một phía và bảo hiểm tổn thất vô thường.

Hầu hết các AMM yêu cầu LP cung cấp tỷ lệ bằng nhau của từng tài sản được đại diện trong nhóm. Điều này mang lại sự bất tiện cho LP, những người có thể chỉ muốn tiếp xúc với một nội dung duy nhất. Bancor phiên bản 2 cho phép các LP đóng góp một tài sản duy nhất và duy trì 100% khả năng hiển thị trên đó. LP có thể tồn tại lâu dài trên một tài sản với tính thanh khoản đơn lẻ trong khi kiếm được phí hoán đổi và phần thưởng khai thác thanh khoản.

Mất mát vĩnh viễn là một rủi ro mà hầu hết các LP trên AMM đều quan tâm. Bancor khuyến khích thanh khoản bằng cách cung cấp bồi thường cho bất kỳ tổn thất vô thường nào đối với LP. Hiện tại, khoản thanh toán tăng 1% mỗi ngày và đạt 100% sau 100 ngày. Bảo hiểm tổn thất vô thường này khuyến khích LP ở trong nhóm thanh khoản trong ít nhất 100 ngày. Sẽ phải mất 30 ngày trước khi bảo vệ mất mát vô thường bắt đầu.

Bancor cũng giới thiệu vBNT và Vortex để cải thiện các trường hợp sử dụng của mã thông báo BNT. Người dùng nhận được vBNT khi đặt cược BNT vào nhóm Bancor có trong danh sách cho phép.

Tỷ giá hối đoái của BNT sang vBNT là 1: 1. vBNT có thể được sử dụng cho một số chức năng:

● Bỏ phiếu trong quản trị Bancor

● Đặt cọc vào vBNT / BNT pool để có phí hoán đổi

● Vay các mã thông báo khác trên Bancor bằng cách sử dụng vBNT làm tài sản thế chấp (Vortex)

Vortex cho phép chủ sở hữu BNT vay đối với BNT đã đặt cọc của họ. Số tiền thu được có thể được sử dụng làm đòn bẩy hoặc bất kỳ mục đích nào khác, làm tăng hiệu quả sử dụng vốn của việc nắm giữ BNT.

Tổng kết

Trên đây là một số thông tin về trình tạo thị trường tự động, một công thức được áp dụng vào các sàn giao dịch thời gian gần đây và tạo được hiệu quả tốt cho người dùng. Hẳn với sự trợ giúp của AMM, người dùng giờ đây có thể sử dụng các sàn giao dịch một cách dễ dàng và nhanh chóng hơn.

AMM (Automated Market Maker) là gì?

AMM hay còn gọi là trình tạo lập thị trường tự động là một hàm số toán học dùng để định giá tài sản theo một thuật toán dựa trên nhóm thanh khoản. Hiện tại, một số công thức AMM được sử dụng để phục vụ cho các chiến lược định giá tài sản khác nhau.

Có bao nhiêu loại AMM trên thị trường?

Hiện tại có 3 loại AMM trên thị trường: Công cụ tạo thị trường tổng hợp không đổi, Công cụ tạo lập thị trường trung bình không đổi và Công cụ hoán đổi ổn định.

Comments (No)