Mục lục bài viết

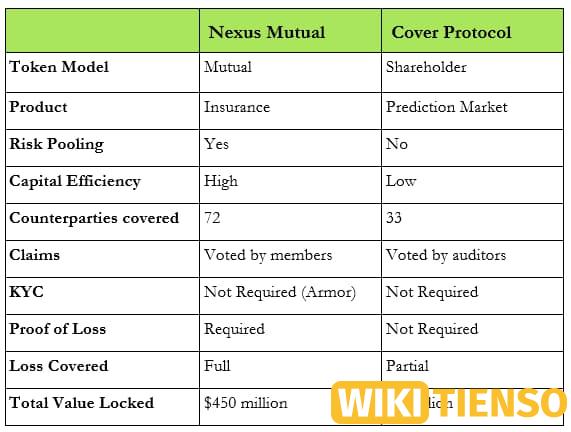

So sánh giữa giao thức bảo hiểm Nexus Mutual và Cover Protocol

Tính đến tháng 4 năm 2021, giao thức bảo hiểm Nexus Mutual đã dẫn đầu thị trường bảo hiểm và dường như không có đối thủ cạnh tranh nào. Nhưng vẫn còn rất nhiều mảng để các đối thủ cạnh tranh có thể bắt kịp vì tỷ lệ thâm nhập thị trường bảo hiểm DeFi rất thấp, chỉ khoảng 2% trên tổng số DeFi TVL. Trong một lĩnh vực mà các đổi mới xuất hiện mỗi ngày, việc dẫn đầu trong ngành bảo hiểm luôn được quan tâm.

Giao thức bảo hiểm Cover Protocol đã và đang đổi mới nhanh chóng ngay cả trong suốt thời kỳ thất bại của Safe Protocol. Mặc dù sản phẩm vẫn chưa đạt được tiến độ đáng kể, nhưng việc đổi mới từ không đến một không bao giờ là dễ dàng.

Hiệu quả sử dụng vốn của 2 giao thức bảo hiểm

Nexus Mutual cho phép các nhà cung cấp vốn có đòn bẩy gấp 15 lần số vốn mà họ đặt cọc. Điều này chuyển thành thu nhập phí bảo hiểm cao hơn cho các nhà thầu. Các nhà cung cấp vốn phải chấp nhận nhiều rủi ro hơn, nhưng cách tiếp cận này phù hợp với cách các nhà cung cấp bảo hiểm truyền thống phân tán rủi ro trên nhiều sản phẩm riêng biệt với các cấu hình rủi ro khác nhau.

Trong khi đó, các nhà cung cấp vốn cho Cover Protocol không thể tận dụng vốn của họ vì mọi nhóm đều độc lập. Do đó, cover của Cover Protocol đắt hơn so với cover của Nexus Mutual do hiệu quả sử dụng vốn thấp hơn. Ví dụ: mua cover cho Origin Dollar sẽ có giá 12,91% hàng năm trên Cover Protocol, trong khi chỉ tốn 2,6% trên Nexus Mutual. Có kế hoạch gộp các rủi ro khác nhau lại với nhau trong Cover Protocol Version 2, nhưng thông tin chi tiết vẫn còn chưa được công khai.

Có thể tính toán định lượng hiệu quả sử dụng vốn bằng cách chia số tiền trang trải hoạt động cho nhóm vốn. Nexus Mutual có tỷ lệ hiệu quả sử dụng vốn cao tới 200%, trong khi Cover Protocol theo thiết kế sẽ luôn nhỏ hơn 100%.

Cover có sẵn trong giao thức bảo hiểm

Cover Protocol chỉ có phạm vi bảo hiểm trên 22 giao thức, trong khi Nexus Mutual có phạm vi bảo hiểm lên đến 72. Nexus Mutual cung cấp sự linh hoạt hơn trong các điều khoản bảo hiểm, nơi người dùng có thể quyết định bắt đầu bảo hiểm vào bất kỳ ngày nào và có thời hạn bảo hiểm lên đến một năm.

Cover Protocol chỉ cung cấp bảo hiểm có thời hạn cố định khi ngày kết thúc đã được quyết định trước. Ví dụ, đối với chuỗi cụ thể và thời hạn bảo hiểm có hiệu lực đến cuối tháng năm thì bất kể người dùng mua cover vào thời điểm nào, thời điểm kết thúc cũng sẽ vào tháng 5. Vì vậy, theo thời gian, mã thông báo CLAIM sẽ về 0 đô la trong khi mã thông báo NOCLAIM sẽ thành 1 đô la.

Người dùng có thể tìm thấy các dịch vụ toàn diện hơn từ Nexus Mutual vì nó có phạm vi phủ sóng cho hầu hết các giao thức DeFi chính. Thậm chí, nhiều loại cover đã được bán hết do thiếu người ký gửi. Sự ra mắt của Armor Protocol đã giúp giảm bớt vấn đề bằng cách thu hút thêm wNXM vào arNXM và cho phép NXM được đặt cọc do đó có nhiều cover hơn.

Cover Protocol có thể được coi là cạnh tranh về bảo hiểm đuôi dài vì các dự án có thể liệt kê nhanh hơn nhiều và không phải trải qua các đánh giá rủi ro rườm rà. Điều này là do mọi rủi ro đều được tách biệt và chứa trong một nhóm duy nhất, không giống như NXM, nơi một yêu cầu từ bất kỳ giao thức đơn lẻ nào cũng phải vào nhóm vốn. Tuy nhiên, việc bao phủ bootstrapping cho các dự án ít được biết đến không phải là một việc dễ dàng. Ngoài việc bị hạn chế bởi năng lực, chi phí bảo hiểm thường quá đắt.

Tỷ lệ thanh toán của giao thức bảo hiểm

Yearn Finance bị hack 11 triệu đô la vào tháng 2 năm 2021. Mặc dù Yearn Finance quyết định bù lỗ thông qua quỹ của họ, nhưng các giao thức bảo hiểm vẫn quyết định thanh toán các yêu cầu bồi thường để chứng tỏ rằng sản phẩm của họ hoạt động như dự kiến.

Nexus Mutual đã chấp nhận 14 yêu cầu và số tiền thanh toán cho các yêu cầu đó là $2.410.499 (gồm 1.351 ETH và 129.660 DAI). Điều này dẫn đến khoản lỗ 9,57% cho những stakers đặt cược NXM vào Yearn Finance. Các khoản lỗ đã được thanh toán đầy đủ nếu những người yêu cầu bồi thường có thể chứng minh rằng họ thực sự đã mất ít nhất 20% tài sản của mình.

Trong khi đó, Cover Protocol quyết định tỷ lệ thanh toán là 36% do tổn thất chỉ là 36% của kho tiền bị ảnh hưởng. Nếu người dùng có 1.000 mã thông báo CLAIM, họ chỉ nhận được 360 đô la. Bởi vì chỉ có 409.000 đô la mã thông báo CLAIM có sẵn cho Yearn Finance và các nhà tạo lập thị trường chỉ mất 147.240 đô la.

Người mua bảo hiểm có thể nhận ra rằng việc mua bảo hiểm từ Cover Protocol không đảm bảo thanh toán đầy đủ trong trường hợp xảy ra tổn thất. Cách quyết định khoản thanh toán cho các yêu cầu bồi thường giống với thị trường dự đoán hơn.

Rủi ro liên quan trong giao thức bảo hiểm

Các khoản thanh toán cho yêu cầu bồi thường phụ thuộc nhiều vào các thỏa thuận được đặt ra giữa nhà cung cấp bảo hiểm và người mua. Luôn luôn có những điều kiện trong việc giải thích các thỏa thuận, đặc biệt là trong các tình huống người dùng có cổ phần cao liên quan đến các giao dịch lớn.

Mỗi giao thức bảo hiểm sẽ có cách quyết định số tiền phải trả, điều này có thể không nhất thiết phải công bằng cho tất cả người mua. Người mua nên tìm hiểu để biết giới hạn hiện tại của các sản phẩm bảo hiểm.

Trở thành nhà cung cấp vốn cho các giao thức bảo hiểm là một hoạt động phức tạp và người dùng nên hiểu đầy đủ về các rủi ro trước khi quyết định tham gia. Các công ty cổ phần có thể chịu lỗ nếu xác suất khiếu nại cao hơn dự kiến.

Các giao thức bảo hiểm đáng chú ý

Giao thức bảo hiểm Unslashed Finance

Unslashed Finance cung cấp tính năng gộp rủi ro cho các nhà cung cấp vốn. Sản phẩm đầu tiên, có tên Spartan Bucket, bao gồm 24 rủi ro khác nhau và các đối tác như người giám sát, ví, sàn giao dịch, hợp đồng thông minh, trình xác thực, oracles.

Lido Finance đã mua cover trị giá 200 triệu đô la từ Unslashed Finance cho stETH (staking ETH 2.0) để bảo hiểm rủi ro bị cắt giảm. Slashing đề cập đến các xử phạt được áp dụng đối với trình xác thực của mạng Proof of Stake (PoS) khi trình xác thực không duy trì mạng một cách nhất quán.

Giao thức bảo hiểm Nsure Network

Nsure Network đã huy động được quỹ 1,4 triệu đô la từ Mechanism Capital, Caballeros Capital, 3Commas, AU21, Signal Ventures và Genblock vào tháng 9 năm 2020.

Nsure Network là một thị trường giao dịch rủi ro. Nó dựa vào việc đặt các mã thông báo NSURE để báo hiệu mức độ rủi ro của một giao thức và sử dụng nó để che giá. Kể từ tháng 4 năm 2021, Nsure Network khởi chạy một chương trình bảo hiểm phát hành trong mạng thử nghiệm Kovan của Ethereum để kiểm chứng cách định giá sẽ hoạt động trong mạng chính. Những người tham gia sẽ nhận được mã thông báo NSURE như một phần thưởng.

Giao thức bảo hiểm InsurAce

InsurAce đã huy động được 3 triệu đô la từ các VCs như Alameda Research, DeFiance Capital, ParaFi Capital, Maple Leaf Capital, Wang Qiao, và Kerman Kohli. Nó hướng tới mục tiêu trở thành giao thức bảo hiểm dựa trên danh mục đầu tiên cung cấp cả sản phẩm đầu tư và bảo hiểm để nâng cao hiệu quả sử dụng vốn.

Với InsurAce, người dùng không phải mua nhiều cover nếu họ tiếp xúc cận với các giao thức khác nhau trong khi thực hiện canh tác năng suất, vì nó cung cấp cover dựa trên danh mục đầu tư bao gồm tất cả các giao thức liên quan đến chiến lược đầu tư nói trên. Nó cũng tuyên bố áp dụng mô hình định giá dựa trên cơ sở tính toán thay vì dựa vào việc đặt cược hoặc thị trường để định giá cover.

Tính đến tháng 4 năm 2021, InsurAce vẫn chưa công bố ngày ra mắt. Do thiếu lịch sử yêu cầu bồi thường, nên vẫn còn phải xem liệu mô hình định giá và giao thức bảo hiểm dựa trên danh mục đầu tư của InsurAce có hoạt động trong không gian DeFi hay không.

Một số giao thức phái sinh cũng cung cấp các sản phẩm bảo hiểm thú vị như:

- Hakka Finance’s 3F Mutual – bao gồm rủi ro giảm giá của DAI.

- Opium Finance – bao gồm rủi ro giảm giá của USDT.

Việc áp dụng các sản phẩm bảo hiểm được cung cấp bởi các giao thức phái sinh cho đến nay vẫn còn mờ nhạt.

Không giống như các sàn giao dịch phi tập trung khác và các giao thức vay và cho vay, các giao thức bảo hiểm dường như ít được chú ý hơn. Bên cạnh việc hoạt động đòi hỏi nhiều vốn hơn, nhận thức về việc mua bảo hiểm không phổ biến trong lĩnh vực tiền điện tử.

Tổng kết giao thức bảo hiểm

Thị trường bảo hiểm vẫn chưa được khám phá hoàn toàn. Theo số lượng bảo hiểm đang hoạt động của Nexus Mutual, chỉ khoảng 2% Tổng giá trị đã khóa của bảo hiểm DeFi. Các sản phẩm phái sinh như Credit Default Swap và quyền chọn có thể làm phân tán nhu cầu mua bảo hiểm.

Tuy nhiên, việc xây dựng các sản phẩm đó thường tốn nhiều vốn hơn so với phương pháp bảo hiểm gộp rủi ro, dẫn đến việc bảo hiểm đắt hơn. Thêm vào đó, các công cụ phái sinh thường đắt hơn vì chúng có rủi ro về giá.

Cũng có khả năng những người chấp nhận rủi ro cao và người dùng bán lẻ sẽ dẫn đầu thị trường DeFi hiện tại. Họ có thể không chú trọng nhiều đến quản lý rủi ro và do đó không xem xét sự cần thiết của bảo hiểm. Thị trường bảo hiểm sẽ có nhiều động lực hơn khi không gian tiền điện tử trưởng thành và có nhiều vốn của các tổ chức tham gia hơn.

Nexus Mutual và Cover Protocol khác nhau như thế nào?

Tính đến tháng 4 năm 2021, Nexus Mutual đã dẫn đầu thị trường bảo hiểm và dường như không có đối thủ cạnh tranh nào. Cover Protocol đã và đang đổi mới nhanh chóng ngay cả trong suốt thời kỳ thất bại của Safe Protocol. Mặc dù sản phẩm vẫn chưa đạt được tiến độ đáng kể, nhưng việc đổi mới từ không đến một không bao giờ là dễ dàng.

Tỷ lệ thanh toán cho các yêu cầu của bảo hiểm được tính thế nào?

Nexus Mutual đã chấp nhận 14 yêu cầu và số tiền thanh toán cho các yêu cầu đó là $2.410.499 (gồm 1.351 ETH và 129.660 DAI). Điều này dẫn đến khoản lỗ 9,57% cho những stakers đặt cược NXM vào Yearn Finance. Các khoản lỗ đã được thanh toán đầy đủ nếu những người yêu cầu bồi thường có thể chứng minh rằng họ thực sự đã mất ít nhất 20% tài sản của mình.

Trong khi đó, Cover Protocol quyết định tỷ lệ thanh toán là 36% do tổn thất chỉ là 36% của kho tiền bị ảnh hưởng. Nếu người dùng có 1.000 mã thông báo CLAIM, họ chỉ nhận được 360 đô la. Bởi vì chỉ có 409.000 đô la mã thông báo CLAIM có sẵn cho Yearn Finance và các nhà tạo lập thị trường chỉ mất 147.240 đô la.

Rủi ro liên quan đến bảo hiểm trên DeFi là gì?

Các khoản thanh toán cho yêu cầu bồi thường phụ thuộc nhiều vào các thỏa thuận được đặt ra giữa nhà cung cấp bảo hiểm và người mua. Luôn luôn có những điều kiện trong việc giải thích các thỏa thuận, đặc biệt là trong các tình huống người dùng có cổ phần cao liên quan đến các giao dịch lớn.

Comments (No)