Mục lục bài viết

Tài sản tổng hợp là gì?

Tài sản tổng hợp (Synthetic Assets) là tài sản hoặc hỗn hợp các tài sản có cùng giá trị hoặc có giá trị như một tài sản khác. Tài sản tổng hợp (Synthetic Assets) theo dõi giá trị của tài sản cơ bản và cho phép tiếp xúc với tài sản đó mà không cần phải nắm giữ tài sản thực tế.

Ví dụ về tài sản tổng hợp bao gồm hầu như bất kỳ tài sản có thể theo dõi nào, từ cổ phiếu trong thế giới thực đến giá gas Ethereum và thậm chí cả các chỉ số trên trang web. Người dùng có thể giao dịch các tài sản tổng hợp (Synthetic Assets) này mà không cần nắm giữ bất kỳ tài sản thực tế nào.

Giao thức tổng hợp Synthetix

Synthetix là một giao thức tổng hợp nền tảng phi tập trung dùng để khai thác và giao dịch tài sản tổng hợp được gọi là Synths, nó được hỗ trợ bởi tài sản thế chấp do người dùng của nền tảng cung cấp.

Synths cho phép người dùng theo dõi giá trị của tài sản cơ bản mà không cần nắm giữ tài sản thực tế đó. Có hai loại Synth – Synth thông thường (ví dụ: sDEFi) và Inverse Synth (ví dụ: iDEFI). Không phải tất cả các Synth đều có một đối số nghịch đảo.

Synths có thể được tạo cho các loại tài sản khác nhau như tiền điện tử, tiền tệ fiat, hàng hóa, chỉ số vốn và cổ phiếu. Giá của các tài sản được theo dõi bằng Chainlink, một oracle phi tập trung thu thập nguồn cấp dữ liệu giá từ nhiều nguồn.

Synth được tạo ra bằng cách sử dụng thế chấp quá mức, một khái niệm tương tự như Maker trong việc đúc DAI. Để đúc Synths, người dùng sẽ phải đặt cược Mã thông báo mạng Synthetix (SNX) làm tài sản thế chấp. Vì giá trị của SNX có thể giao động nhanh chóng theo cả hai hướng, nên cần có tỷ lệ thế chấp lớn là 500% để giảm thiểu rủi ro thanh lý.

Để duy trì tỷ lệ thế chấp tối thiểu là 500%, người dùng có thể đốt Synths nếu họ ở dưới tỷ lệ thế chấp hoặc đúc thêm Synths nếu tỷ lệ đó ở trên. Kể từ tháng 1 năm 2021, Synth duy nhất mà người dùng có thể sử dụng là sUSD.

Synth chủ yếu được giao dịch trên Sàn giao dịch Synthetix, một sàn giao dịch Defi không dựa vào sổ lệnh mà dựa trên tính thanh khoản của người dùng. Synthetix Exchange cho phép người dùng giao dịch trực tiếp với một hợp đồng thông minh duy trì tính thanh khoản thích hợp liên tục, giúp giảm nguy cơ trượt giá. Điều này đặc biệt hữu ích cho các giao dịch lớn mà nếu không sẽ bị trượt giá đáng kể trên các sàn giao dịch khác.

Để khuyến khích đặt cược và đúc Synths, người dùng có cơ hội nhận được phí trao đổi và phần thưởng đặt cược SNX. Phí được tạo ra từ giao dịch trên Sàn giao dịch Synthetix được gửi đến một nhóm, nơi người đặt SNX có thể yêu cầu tỷ lệ phí thu được của họ. Các nhà đầu tư cũng có thể yêu cầu phần thưởng là mã thông báo SNX miễn là tỷ lệ thế chấp của họ không giảm xuống dưới ngưỡng hiện tại.

Giao thức tổng hợp UMA

UMA hay Universal Market Access là một giao thức tổng hợp phi tập trung để tạo và giao dịch các tài sản tổng hợp trên mạng Ethereum. Giao thức tổng hợp UMA cung cấp cơ sở hạ tầng để xây dựng các hợp đồng tài chính an toàn bằng cách sử dụng hai phần cốt lõi trong công nghệ của nó. Một khuôn khổ để xây dựng và triển khai các phái sinh và cũng là một oracle được gọi là Cơ chế xác minh dữ liệu (DVM) để giao dịch chúng.

Không giống như giao thức tổng hợp Synthetix, các hợp đồng tài chính này được thiết kế để trở nên “vô giá”, có nghĩa là chúng không yêu cầu nguồn cấp dữ liệu giá trực tuyến phải có định giá đúng mức. Thay vào đó, các hợp đồng sẽ dựa trên sự thế chấp hợp lý của các đối tác. Điều này được khuyến khích bằng cách thưởng cho những người dùng tìm ra được các vị trí thế chấp sai. Để xác minh việc thế chấp không đúng, các hợp đồng có thể sử dụng DVM.

DVM là một oracle được dùng để đáp ứng các yêu cầu về giá từ các hợp đồng và chỉ được sử dụng để giải quyết các tranh chấp liên quan đến việc thanh lý và giải quyết hợp đồng. Các yêu cầu về giá được bắt nguồn từ những người nắm giữ mã thông báo của giao thức tổng hợp UMA, những người bỏ phiếu cho giá trị chính xác nhất tại một thời điểm cụ thể. Chủ sở hữu mã thông báo xác nhận và công bố phiếu bầu của họ trong một quá trình kéo dài nhiều ngày.

Sau khi các phiếu bầu được công bố, giá hoặc giá trị có nhiều phiếu bầu nhất sẽ được chuyển trở lại hợp đồng tài chính. Tài sản thế chấp sau đó được phân phối cho chủ sở hữu mã thông báo dựa trên con số được bình chọn này. DVM được xây dựng theo cách có sự đảm bảo kinh tế về tính hợp lệ của mức giá được yêu cầu.

Về cơ bản, điều này có nghĩa là những người dùng sẽ không thể có hành vi xấu. Điều này được thực hiện bằng cách đảm bảo rằng chi phí làm hỏng DVM, là tổng chi phí của hơn một nửa số mã thông báo biểu quyết UMA, luôn lớn hơn lợi nhuận từ tham nhũng hoặc tổng tài sản thế chấp có sẵn trong các hợp đồng. Sự bất bình đẳng này được duy trì bằng cách điều chỉnh giá của các mã thông báo thông qua các khoản phí bổ sung trên các hợp đồng.

Bên cạnh DVM, còn có năm tác nhân quan trọng khác trong hệ sinh thái UMA. Chúng bao gồm:

Nhà tài trợ mã thông báo – Các cá nhân gửi tài sản thế chấp trong hợp đồng thông minh để đúc mã thông báo tổng hợp. Họ có trách nhiệm duy trì tỷ lệ thế chấp của riêng mình để ngăn chặn việc thanh lý.

Người thanh lý – Mạng lưới giám sát được khuyến khích để kiểm tra xem một vị trí có được thế chấp hợp lý thông qua nguồn cấp dữ liệu giá ngoài chuỗi hay không. Người tranh chấp sẽ có 2 giờ để xác minh tính chính xác của việc thanh lý trước khi hoàn tất.

Disputers (Người tranh chấp) – Người tranh chấp là người dùng được khuyến khích theo dõi các hợp đồng. Họ tham chiếu nguồn cấp dữ liệu giá ngoài chuỗi của mình để xác thực sự kiện thanh lý. Nếu nó không hợp lệ, DVM sẽ có hiệu lực.

DVM – Oracle này sẽ nhằm giải quyết tranh chấp bằng cách đề xuất một cuộc bỏ phiếu về giá chính xác nhất của tài sản tại một điểm thời gian nhất định.

Chủ sở hữu mã thông báo – Chủ sở hữu mã thông báo UMA bỏ phiếu chung về giá của tài sản tại một thời điểm cụ thể. Chủ sở hữu mã thông báo sẽ tham chiếu dữ liệu ngoài chuỗi để cung cấp thông tin cho DVM. Sau đó, DVM sẽ kiểm đếm các phiếu bầu và báo cáo mức giá thỏa thuận nhất trên chuỗi.

Nếu người tranh chấp đúng, người tranh chấp và nhà tài trợ mã thông báo bị ảnh hưởng sẽ được thưởng. Nếu người thanh lý đúng, người thanh lý sẽ được thưởng, trong khi người tranh chấp sẽ bị phạt và nhà tài trợ mã thông báo mất tiền của họ do thanh lý cuối cùng.

Một số sản phẩm đã được xây dựng bằng cách sử dụng khuôn khổ của giao thức tổng hợp UMA bao gồm đồng đô la lợi nhuận tổng hợp, là các mã thông báo đạt đến một giá trị cụ thể khi đáo hạn, cũng như mã thông báo uGAS, có thể được sử dụng để đầu tư giá gas Ethereum. Giao thức tổng hợp UMA cũng đã giới thiệu các quyền chọn trên các mã thông báo DeFi phổ biến, chẳng hạn như Sushi và Balancer, cũng như các quyền chọn UMA KPI của riêng họ.

Các quyền chọn KPI này theo dõi TVL của UMA và hiệu suất giá của nó, xác định số lượng UMA mà chủ sở hữu quyền chọn có thể đổi.

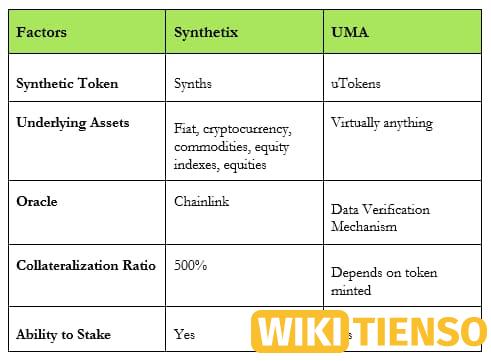

So sánh 2 giao thức tổng hợp Synthetix và UMA

Cả 2 giao thức tổng hợp Synthetix và UMA đều cung cấp tài sản tổng hợp được thế chấp quá mức, có thể ủy quyền cho nhiều loại tài sản. Trên giao thức tổng hợp Synthetix, giá trị của Synths và tỷ lệ thế chấp được quy định bởi nguồn cấp dữ liệu giá trực tuyến.

Trên giao thức tổng hợp UMA, việc giải quyết các hợp đồng tổng hợp được duy trì bằng cách khuyến khích các thành viên mạng hoạt động. Với yêu cầu thế chấp linh hoạt hơn nhiều, dựa trên Tỷ lệ thế chấp toàn cầu cho tất cả các nhà tài trợ mã thông báo, có thể thấy rằng UMA hẳn là một nền tảng hiệu quả hơn. Tuy nhiên, Synthetix có lợi thế hơn với các quyền chọn, vì nó hỗ trợ hơn 50 Synths trong danh mục.

Hơn nữa, giao thức tổng hợp Synthetix đã xây dựng một hệ sinh thái xung quanh Synths, với việc hoán đổi tài sản chéo của dHEDGE và Curve Finance đáp ứng được một số nhu cầu chính. dHEDG là một nền tảng quản lý tài sản Defi cho phép người dùng đầu tư sUSD vào các danh mục đầu tư khác nhau.

Các nhà quản lý danh mục đầu tư được chọn sau đó sẽ hoán đổi sUSD lấy các tài sản tổng hợp khác như một phần của chiến lược của họ. Mặt khác, giao dịch hoán đổi tài sản chéo của Curve Finance sử dụng Synthetix làm cầu nối, cho phép các nhà giao dịch hoán đổi giá trị tài sản lên đến 8 con số, với mức trượt giá từ 0 đến một ít.

Về tính thanh khoản, vẫn còn phải xem liệu giao thức tổng hợp UMA có thể cạnh tranh mà không cần có một nền tảng chuyên dụng để giao dịch các tài sản này hay không. Khối lượng trao đổi của nó tương đối thấp, chỉ ghi nhận khối lượng giao dịch hàng ngày khoảng 20 triệu đô la. Điều đó có nghĩa là tài sản tổng hợp vẫn còn một chặng đường dài trước khi chứng kiến chúng được bán lẻ hàng loạt và áp dụng vào tổ chức.

Một số giao thức tổng hợp đáng chú ý

Giao thức nhân bản (Mirror Protocol)

Giao thức này có sẵn trên cả hai chuỗi khối Ethereum và Terra, Mirror Protocol phát hành các tài sản tổng hợp, được gọi là mAssets, bắt chước giá của các tài sản trong thế giới thực như cổ phiếu và chỉ số. Có một số dịch vụ bao gồm mAMZN và mQQQ.

DEUS Finance

Một giao thức DeFi cho phép người dùng lấy nguồn dữ liệu từ oracles và mã hóa chúng dưới dạng dAssets có thể giao dịch. Nội dung dAssets được gắn tỷ lệ 1: 1 với các đối tác ngoài đời thực của chúng bằng cách sử dụng dữ liệu oracle về giá.

Rủi ro liên quan tài sản tổng hợp

Khi giao dịch với các nền tảng phái sinh phi tập trung, điều quan trọng cần lưu ý là giao dịch đòn bẩy và sử dụng phái sinh có rủi ro cao. Duy trì tỷ lệ tài sản thế chấp hợp lý và theo dõi giá thanh lý của các vị trí là điều cần thiết để điều hướng an toàn lĩnh vực này của DeFi.

Vì tài sản tổng hợp chủ yếu dựa vào oracles làm nguồn thông tin giá chính, nên dữ liệu sai lệch có thể dẫn đến những hậu quả không mong muốn. Ngoài ra, vì các tài sản tổng hợp chủ yếu được đúc bằng cách ký gửi tài sản thế chấp, nên tình trạng thiếu thanh khoản cho các tài sản này có thể xảy ra, dẫn đến việc định giá chênh lệch đáng kể so với tài sản trong thế giới thực.

Trong trường hợp có quyền chọn phi tập trung , hãy đảm bảo rằng có thể thực hiện các vị trí giao dịch tiền kịp thời vì một số nền tảng không cung cấp chức năng tự động thực hiện. Khi lãi suất mở tiếp tục tăng lên, người ta nên lưu ý đến các khoảng thời gian hết hạn quyền chọn lớn, vì sự biến động có xu hướng tăng lên.

Tổng kết

Các công cụ phái sinh và tài sản tổng hợp phi tập trung cung cấp cho người dùng cơ hội thường xuyên tham gia vào các thị trường không thể tiếp cận hay không tồn tại trước đây Các sản phẩm này đã được đơn giản hóa để thuận tiện cho người dùng và không còn dành riêng cho giới thượng lưu. Giờ đây, người dùng cũng có thể tham gia vào các thị trường phái sinh này mà không cần trung gian.

Lĩnh vực này của DeFi vẫn còn tương đối mới, với tổng giá trị bị khóa dưới 10% của toàn bộ không gian kể từ ngày 1 tháng 4 năm 2021. Thật vậy, tăng cường tính thanh khoản là một vấn đề mà hầu hết mọi dự án DeFi sắp ra mắt đều phải đối mặt và các công cụ phái sinh cũng không ngoại lệ. Ngay cả khi có các biện pháp khuyến khích, bản chất của các sản phẩm vốn có tính biến động cao hơn này dường như có thể lớn hơn phần thưởng dành cho người tham gia để bảo lãnh chúng.

Mặc dù các giao thức như Charm và Perpetual Protocol có thể hoạt động với tính thanh khoản tối thiểu, nhưng vẫn còn một chặng đường dài trước khi chúng có thể cạnh tranh với các sàn giao dịch crypto có thể cung cấp khối lượng lớn hơn và đòn bẩy cao hơn lên tới 125 lần.

Tài sản tổng hợp là gì?

Tài sản tổng hợp là tài sản hoặc hỗn hợp các tài sản có cùng giá trị hoặc có giá trị như một tài sản khác. Tài sản tổng hợp theo dõi giá trị của tài sản cơ bản và cho phép tiếp xúc với tài sản đó mà không cần phải nắm giữ tài sản thực tế.

Synthetix là gì?

Synthetix là một nền tảng phi tập trung dùng để khai thác và giao dịch tài sản tổng hợp được gọi là Synths, nó được hỗ trợ bởi tài sản thế chấp do người dùng của nền tảng cung cấp.

UMA là gì?

UMA hay Universal Market Access là một giao thức phi tập trung để tạo và giao dịch các tài sản tổng hợp trên mạng Ethereum. UMA cung cấp cơ sở hạ tầng để xây dựng các hợp đồng tài chính an toàn bằng cách sử dụng hai phần cốt lõi trong công nghệ của nó. Một khuôn khổ để xây dựng và triển khai các phái sinh và cũng là một oracle được gọi là Cơ chế xác minh dữ liệu (DVM) để giao dịch chúng.

Rủi ro liên quan đến tài sản tổng hợp là gì?

Khi giao dịch với các nền tảng phái sinh phi tập trung, điều quan trọng cần lưu ý là giao dịch đòn bẩy và sử dụng phái sinh có rủi ro cao. Duy trì tỷ lệ tài sản thế chấp hợp lý và theo dõi giá thanh lý của các vị trí là điều cần thiết để điều hướng an toàn lĩnh vực này của DeFi.

Comments (No)